在经济金融全球化、开放程度不断扩大的环境下,国际竞争本质上是制度的竞争。由于资本和劳动力的流动性大幅提高,体制机制更完善的国家能更好地吸引资本和人才,实现生产要素的积聚,把握竞争优势。就经济而言,制度的竞争力体现在活力、效率和弹性:活力即能否最大程度调动和发挥微观主体的积极性;效率即社会资源能否得到科学合理地配置;弹性即抵御冲击、自我修复的能力。目前各国都在推动结构性改革,谁改革的步子走得更坚定更扎实,制度更有竞争力,谁就能在未来的国际竞争格局中脱颖而出。

金融是实体经济的血脉,金融制度的竞争力相当大程度上决定了经济制度的竞争力。金融治理是国家治理体系的重要组成部分,应包括以下几个方面:市场化的利率体系在资源配置中发挥决定性作用,同时市场化利率“放得开、形得成、调得了”;汇率具有充分弹性,有效维护国际收支平衡和货币政策自主性;多层次的金融市场体系规则统一、信息透明、具有广度和深度,有效满足多元化的投融资和风险管理需求;金融机构具有完善的公司治理和风险内控机制;金融调控体系专业稳健、传导有效,适应开放条件下现代市场经济发展要求;金融监管体系有力有效、适应现代金融市场和综合经营发展,守住不发生系统性金融风险的底线。

金融与实体经济互为镜像,我国当前实体经济存在的突出问题和挑战,比如僵尸企业、高杠杆、地方政府债务、房地产价格泡沫等,既是经济运行中长期内在矛盾的积累和暴露,也有金融体系在国家治理体系中的重要功能没有充分发挥的原因。应坚持问题导向,针对我国重点领域存在的“灰犀牛”问题,充分发挥金融治理的作用,服务实体经济转型、全要素生产率和竞争力提升。更好发挥金融治理在国家治理体系和治理能力现代化中的作用,关键是处理好以下几对关系:政府与市场的关系,财政与金融的关系,去杠杆与完善公司治理的关系,金融风险防范与治理机制完善的关系,人口老龄化、养老金可持续与资产市场的关系。

(二)政府与市场的关系

我们需要什么样的市场经济体制,什么是“好的市场经济体制”?关键是正确认识和处理政府与市场关系,“使市场在资源配置中起决定性作用,更好发挥政府作用”。市场机制的一个重要特征就是优胜劣汰、自主出清。近几年来,我国经济发展进入新常态,产能过剩、杠杆率高企等结构性矛盾日益显现。这些现象实际上是我国曾在一段时间过度迷信凯恩斯主义经济政策的结果:寄希望于通过积极的宏观调控刺激增长,通过增量扩张来消化存量矛盾,政府替代市场配置资源,阻碍了市场自主出清的过程,导致一些结构性矛盾固化并加剧。2008年全球金融危机后,我国出台了“4万亿”投资刺激计划,在全球范围内率先复苏。但过度依赖总需求管理维护宏观稳定,一方面破坏了市场机制在传递信息、形成激励、资源配置、收入分配等领域的基础性功能,另一方面也阻碍了政府在弥补市场失灵等方面更好地发挥作用,导致体制机制建设进展缓慢,结构性矛盾积小成大。

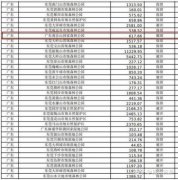

第一,杠杆率高企是过度刺激激化结构矛盾的综合反映。一是杠杆率上升速度较快,杠杆率上升速度与危机紧密关联。二是非金融企业部门杠杆率问题突出,风险集中体现在地方政府融资平台和国有企业。三是金融业的杠杆率攀升,存在风险隐患。杠杆率问题与短期刺激政策长期化密切相关,在过度追求GDP的大环境下,国有企业和地方政府融资平台一味扩张资产规模,没有及时补充资本金,甚至“明股实债”,过度透支政府信用,导致杠杆率不断攀升。

第二,“僵尸企业”是监管宽松和宏观调控软弱的必然结果。“僵尸企业”一词源于对日本经济增长长期停滞的研究。银行持续为高度低效、债务缠身的企业(僵尸企业)提供财务支持,是日本经济出现“失去的十年”的重要原因(Hoshi & Kashyap, 2004; Ahearne & Shinada, 2005; Jaskowski, 2015)。宽松的货币政策是“僵尸企业”形成并维持生存的重要背景。在低利率的条件下,银行能够提供更多的利率优惠条件,使得高负债企业能够较轻松地支付利息,掩盖其经营状况恶化的现实。金融监管宽松纵容银行从事“僵尸借贷”是“僵尸企业”大量存在的政策推手。僵尸企业维持生存主要是依靠银行“僵尸借贷”输血,而银行在明知其不具备偿贷能力的情况仍然供血,主要是希望通过续贷延迟不良资产的暴露,形成账面上的监管合规,金融监管宽松是重要的根源。近年来,这一概念被引入对我国产能过剩行业的研究分析。僵尸企业僵而不死、退而不出是产能持续过剩、市场难以出清、经济活力降低的直接原因(何帆,2016)。谭语嫣等(2017)指出,僵尸企业对其他企业,尤其是私有企业存在明显的挤出,可能是造成近年民间投资疲软的重要原因之一,减弱了金融对实体经济的支持。