作者:邓海清,“海清FICC频道”全球首席经济学家,人民大学客座教授;陈曦,“海清FICC”大资管频道研究员

2018年3月26日,中国原油期货在上海期货交易所正式上市交易,当日原油期货成交量接近2.3万手,主力合约沉淀资金已达到1.3亿。

上海国际能源交易中心原油期货,是中国期货市场对外开放的第一个品种。海清FICC频道认为,争夺石油美元霸权并不符合中国现阶段的目标,推出国际原油期货更为现实和迫切的意义,是形成反映中国和亚太地区石油市场供需关系的价格体系,服务于中国以及“一带一路”国家的实体经济,是中国完善自身金融体系、增加防范金融风险能力的重要步骤。

我们通过分析世界原油期货市场的发展历程,以及中国挂牌原油期货的意义和活跃度的重要原油,为未来进一步发展中国发展原油期货提出三点建议。

对于应对特朗普的无赖行径,我们认为,“狗咬你一口,你不能再咬狗一口”,中国需坚持“有理有利有节”的原则,在多边框架下对美国进行回击,在全球公认价值体系下开辟新的战场,避免采取市场热议的汇率战等不当手段授人以柄。

一、世界原油期货市场的历史和现况

世界原油期货市场经过近40年的发展,交易量一直呈现快速增长趋势,已成为国际期货市场的重要组成部分,同时,原油期货市场作为重要的价格发现机制和套期保值功能,在世界石油市场中也占有重要地位,且重要性仍在持续增加。目前来看,世界主流原油期货交易市场主要包括三大交易所:纽约商业交易所(NYMEX)、伦敦国际石油交易所(IPE)、迪拜商品交易所(DME)。

纽约商业交易所(NYMEX)是世界上最大的有形商品期货交易所,通过场内交易和电子交易系统进行,为能源、贵重金属、铜、铝等形成全球性基准价格,1983年推出了世界第一个原油期货交易合约——西德克萨斯中质原油(WTI)期货合约,目前主要的代表性原油期货品种为WTI原油。

伦敦国际石油交易所(IPE)是欧洲最重要的能源期货和期权的交易场所,成立于1980年,2001年被洲际交易所(ICE)收购,目前已成为世界第二大能源期货和期权交易所,1988年推出最具代表性的BRENT原油期货合约,也是目前世界主要原油期货合约之一。

迪拜商品交易所(DME)是中东首个国际能源期货及商品交易所,2007年正式开始交易,交易品种包括阿曼原油期货合约及两个非实物交割的期货合约:BRENT-Oman价差合约及WTI-Oman价差合约。

上述三个原油期货市场取得了巨大的成功,但是,历史上同样存在更多国家原油期货市场失败的情况。比如,2001年日本推出中东原油期货合约,意图争夺原油定价权,但当时日本经济发展缓慢,期货市场整体并不活跃,最终推行不成功;2002年新加坡交易所推出中东迪拜原油期货合约,但新加坡原油储罐发展尚不成熟、资金流动量不大,限制了期货投资者的参与热情,同时,新加坡与欧美投资者存在时差,仅依靠亚洲投资者参与,交易资金和产品流动性不如欧美两大市场,最终两年后停止交易。

此外,1993年中国推出原油期货合约,上海石油交易所活跃度较高,一度成为世界第三大能源期货市场,但因相关法律法规以及监管体系不够完善等原因,原油期货市场出现了盲目发展势头,最终政府实行了行政干预,原油期货市场关闭。

?

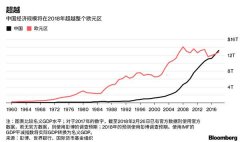

二、中国原油期货的推出,并非针对此次“中美贸易战”

一直以来,原油作为全球至关重要的大宗商品交易品种,但其期货交易品种则主要以WTI和Brent原油期货为主,且定价主要以美元为计价标准。相对而言,中国作为全球第一大原油进口国和第二大原油消费国,同样缺乏相关的期货交易品种,这一点对于世界和中国原油市场定价体系显得不足。

海清FICC频道认为,此次上海国际能源交易中心正式挂牌交易,对于中国期货市场和全球的石油行业而言,均具有重大的意义。具体而言,中国交易所挂牌原油期货品种意义如下:

其一,方便中国企业利用国内原油期货市场进行套期保值,与此同时,参与期货套保时,国内企业还可避免美元计价的汇率风险。一方面,中国推出原油期货会加大国内企业参与套期保值的积极性,另一方面,该品种原油期货以人民币计价和结算,弥补了此前企业参与套期保值时的汇率风险敞口问题;